Article de presse

Baromètre QIMA 2023 Q2

Les acheteurs mondiaux s'intéressent au retour timide de la Chine, tandis que le besoin de numérisation de la chaîne d'approvisionnement se fait de plus en plus sentir

Avec le retour de la Chine dans la mêlée, 2023 promet une concurrence accrue entre les puissances manufacturières d'Asie dans le cadre de la redistribution actuelle des flux commerciaux. Dans le même temps, alors que de nouveaux défis liés à la chaîne d'approvisionnement naissent d'une plus grande diversification des sources d'approvisionnement et de l'impact accru des réglementations ESG, de plus en plus d'entreprises se tournent vers des solutions numériques pour améliorer la visibilité de la chaîne d'approvisionnement, prendre le contrôle de la qualité des produits et gérer le respect des règles par les fournisseurs. Ce baromètre s'appuie sur les données de QIMA concernant les inspections et les audits, ainsi que sur les résultats de notre dernière enquête menée auprès de plus de 250 entreprises de biens de consommation dont les chaînes d'approvisionnement sont internationales.

Après une année 2022 difficile, la Chine est-elle prête à revenir en force ?

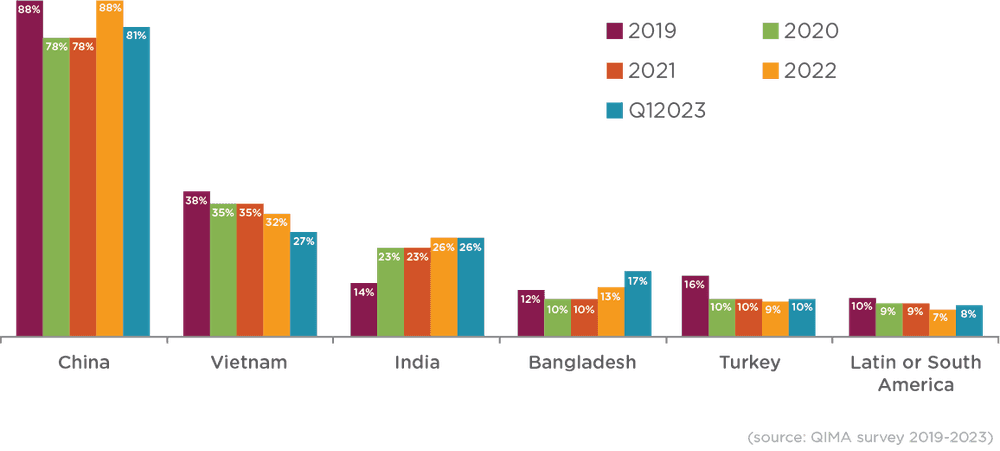

Après avoir atteint de nouveaux seuils de confiance des acheteurs l'année dernière, le sourcing en Chine semble prêt pour un retour prometteur en 2023. Les statistiques officielles montrent que dans le sillage de la levée des restrictions " zéro COVID ", l'activité des usines chinoises au premier trimestre a suivi une tendance à la reprise ; les données de QIMA pour la même période montrent une expansion de +3% en glissement annuel de la demande d'inspections et d'audits de la Chine au niveau mondial, marquant un premier trimestre de croissance positive depuis le début de 2022.

En effet, la demande d'inspections et d'audits en Chine émanant d'entreprises basées en Asie et en Amérique latine a augmenté de 37 % en glissement annuel et de 20 % en glissement annuel, contre un maigre +2 % en glissement annuel pour les acheteurs basés aux États-Unis et dans l'Union européenne.

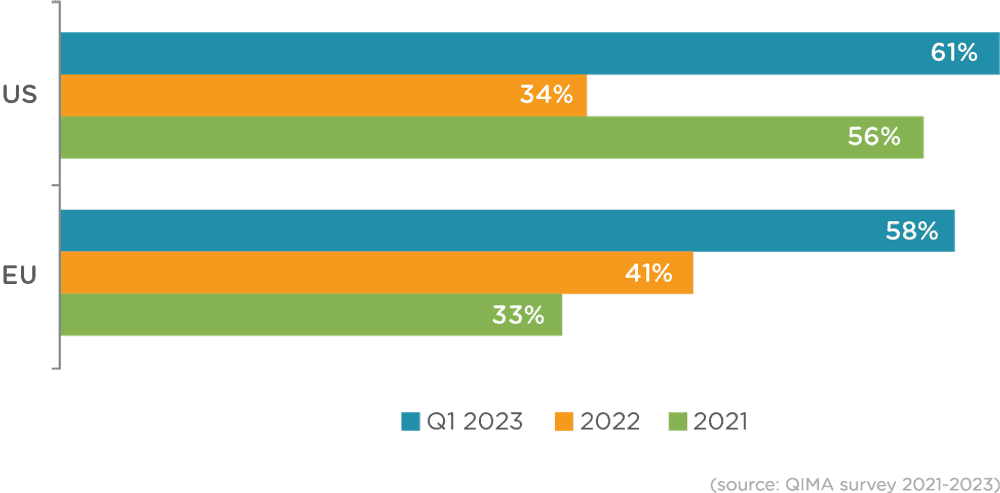

Les résultats de l'enquête QIMA Q1 2023 sur les marques ayant des chaînes d'approvisionnement internationales confirment en outre que les marques occidentales suivent toujours la tendance à long terme de se diversifier par rapport à la Chine : même si " l'usine du monde " domine toujours leur liste de partenaires d'approvisionnement TOP3, 61% et 58% des répondants basés aux États-Unis et dans l'UE, respectivement, ont déclaré que leurs volumes d'achat en Chine au Q1 2023 étaient inférieurs à ceux d'il y a un an.

Figure C1 : régions d'approvisionnement citées dans le TOP3 par les entreprises basées aux États-Unis et dans l'UE (à l'exclusion de la région d'origine)

Figure C2 : Les acheteurs occidentaux signalent une diminution des volumes d'achat en Chine au cours des 12 derniers mois

La concurrence sur les marchés des fournisseurs asiatiques devrait s'intensifier en 2023

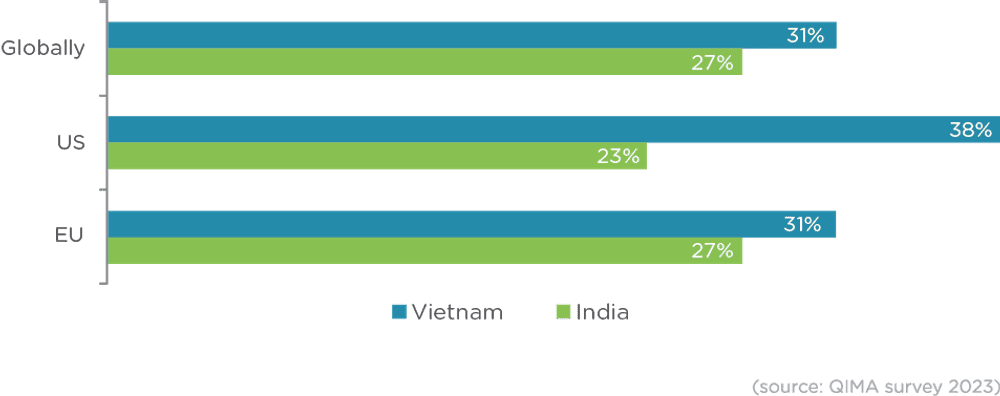

Souvent considéré comme le plus grand gagnant des changements d'approvisionnement de ces dernières années, le Vietnam a connu une forte concurrence de la part de ses voisins dans la région au 1er trimestre. Alors que près d'un tiers des répondants à l'enquête QIMA ont choisi le Vietnam pour diversifier leur géographie d'achat, les données QIMA sur la demande d'inspection et d'audit des acheteurs occidentaux montrent que le rythme d'expansion du Vietnam (+5,5% en glissement annuel) a été inférieur à celui d'autres centres de fournisseurs populaires en Asie du Sud-Est, tels que les Philippines (+26% en glissement annuel), le Cambodge (+25% en glissement annuel), la Thaïlande (+21% en glissement annuel) et l'Indonésie (+20%).

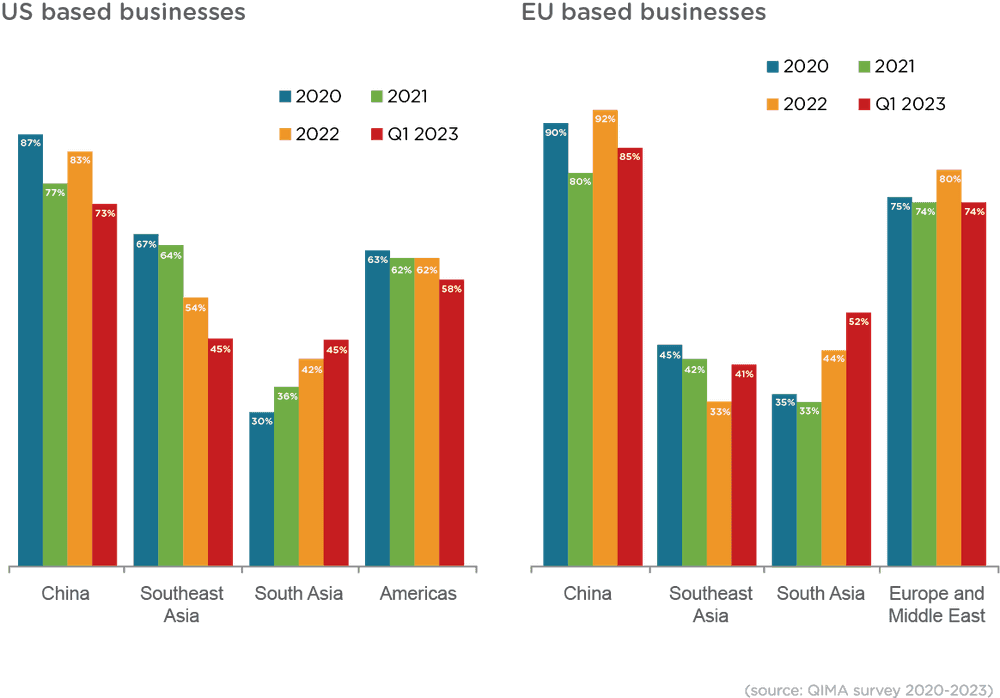

Cela dit, tous les marchés fournisseurs de l'Asie du Sud-Est devront travailler dur pour conserver leur attrait tout au long de l'année 2023. Les "alternatives chinoises" régionales ne disposant pas de l'infrastructure manufacturière mature de la Chine, elles peinent souvent à fournir une capacité de production et une main-d'œuvre qualifiée adéquates. Avec le retour de la Chine dans le jeu, certains acheteurs pourraient réorienter leurs commandes ; d'autres jetteront leurs filets plus loin - le plus souvent vers l'Inde et le Bangladesh.

En effet, les données de l'enquête de QIMA sur le sourcing mondial montrent que l'Asie du Sud et l'Asie du Sud-Est sont devenues des régions fournisseurs d'égale importance pour les acheteurs basés aux États-Unis, tandis que pour les entreprises basées dans l'UE, l'Asie du Sud a dépassé l'Asie du Sud-Est en termes de popularité à partir de 2022.

Fig. A1 : Répondants déclarant s'être approvisionnés davantage au Vietnam et en Inde au cours des 12 derniers mois (% de ceux qui ont apporté des changements significatifs à la géographie de leurs fournisseurs au cours de la même période)

Fig. A2 : TOP3 des régions d'approvisionnement agrégées des entreprises basées aux États-Unis et dans l'UE

Plus de la moitié des entreprises ont l'intention d'intégrer le nearshoring dans leur stratégie d'approvisionnement en 2023.

Les résultats de l'enquête du QIMA, combinés aux données du QIMA sur les volumes d'inspection et d'audit, indiquent que la délocalisation reste un élément important du sourcing mondial. 57 % des entreprises du monde entier ont indiqué qu'elles prévoyaient d'augmenter leurs achats dans leur pays d'origine et/ou dans les régions voisines en 2023.

Les marques américaines, désireuses de réduire leur dépendance à l'égard du fret maritime, ont renforcé leur présence en Amérique latine et du Sud, la demande d'inspections et d'audits américains ayant augmenté de 11 % par rapport au premier trimestre au Mexique et de 32 % par rapport au premier trimestre au Guatemala.

Dans le même temps, les acheteurs européens ont continué à accroître leur empreinte en matière d'approvisionnement dans la région méditerranéenne, ce qui s'est traduit par une croissance à deux chiffres pour les inspections et les audits dans la région (+29% en glissement annuel au 1er trimestre). Cela inclut une vague de nouvelles commandes en provenance de Turquie, dans le cadre de la promesse collective des marques de l'UE de soutenir l'industrie textile et de l'habillement du pays à la suite du tremblement de terre dévastateur de février.

Fig. N1 : Comment les acheteurs envisagent-ils le nearshoring dans le cadre de leur stratégie de chaîne d'approvisionnement au cours des 12 prochains mois ?

Les marques considèrent la transformation numérique comme un outil essentiel pour améliorer la visibilité, la conformité et la gestion de la qualité.

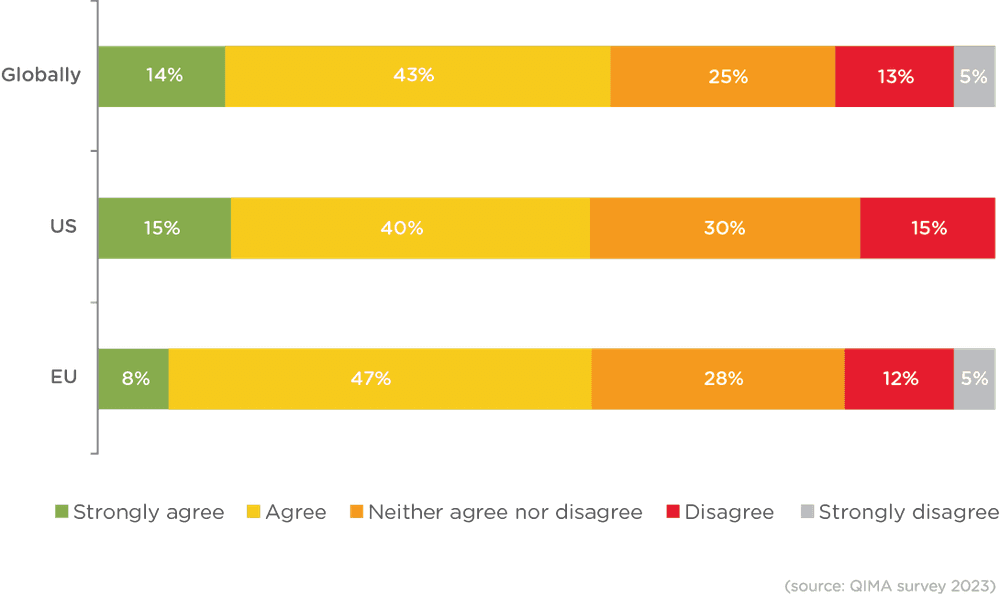

Les entreprises du monde entier se tournent de plus en plus vers la numérisation de la chaîne d'approvisionnement pour relever les nouveaux défis liés à la diversification des fournisseurs et au renforcement des réglementations ESG.

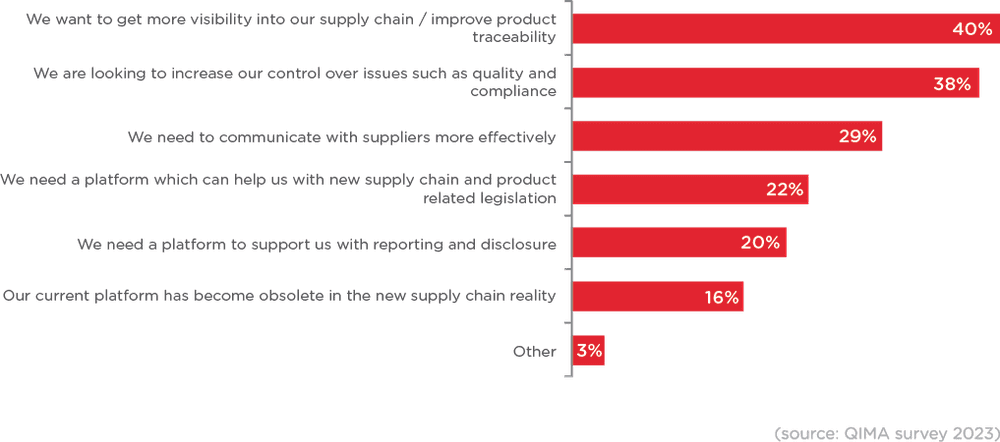

Le principal facteur de numérisation de la chaîne d'approvisionnement en 2023 est le besoin d'une plus grande visibilité de la chaîne d'approvisionnement et de la traçabilité des produits, désigné par 40% des répondants de l'enquête QIMA comme leur principale motivation pour investir dans la technologie de la chaîne d'approvisionnement - un reflet clair de l'impact croissant des réglementations en matière de reporting ESG et du poids croissant de la conformité des fournisseurs dans les décisions d'approvisionnement.

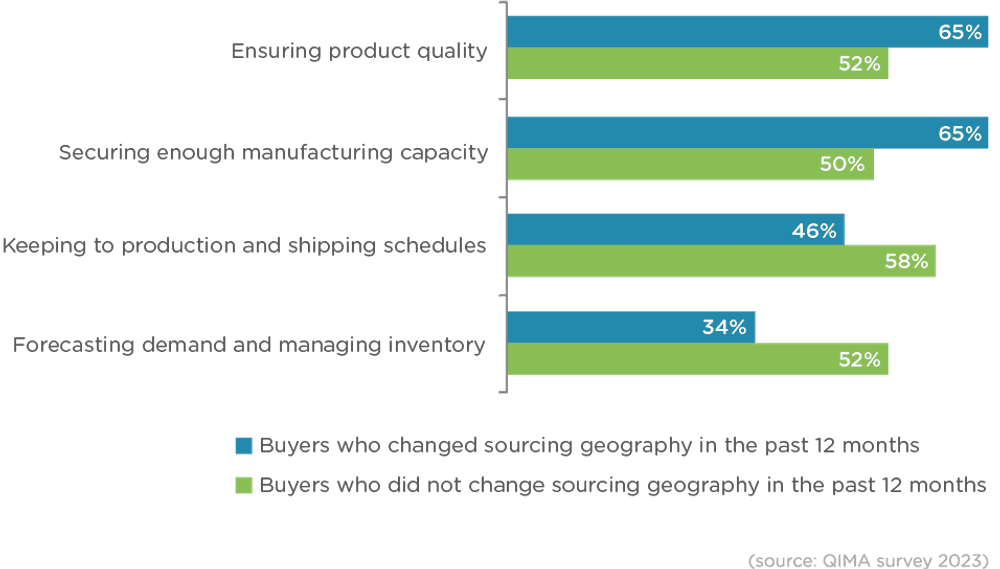

Par ailleurs, la deuxième raison la plus importante pour laquelle les répondants à l'enquête QIMA investissent dans la technologie de la chaîne d'approvisionnement est de mieux gérer la qualité des produits et la conformité des fournisseurs - les points douloureux traditionnels des chaînes d'approvisionnement internationales, récemment rendus plus aigus par une diversification accrue. En effet, les entreprises dont les chaînes d'approvisionnement se sont récemment diversifiées ont systématiquement fait état de difficultés plus importantes en matière de qualité des produits que celles qui n'ont pas modifié la géographie de leurs fournisseurs au cours des 12 derniers mois.

Fig. D1 : Principales raisons d'investir dans la technologie et la numérisation de la chaîne d'approvisionnement, qu'elles soient nouvelles ou renforcées, au cours des 12 prochains mois

Fig. D2. Principaux défis en matière de sourcing cités par les personnes interrogées au niveau mondial

Contact presse

Courriel : press@qima.com