Article de presse

Baromètre QIMA 2023 T1

Bilan de l'année 2022 : Pas de ralentissement dans les montagnes russes de l'approvisionnement mondial

Au cours des trois dernières années, presque chaque nouveau baromètre QIMA a mis en lumière une nouvelle vague de défis auxquels sont confrontées les chaînes d'approvisionnement mondiales. L'année 2022 n'a pas fait exception à la règle, avec la crise géopolitique Russie-Ukraine qui a eu des répercussions mondiales sur le paysage de l'approvisionnement, toujours aux prises avec des obstacles logistiques et sous le choc de la pandémie de COVID-19. C'est officiel : les perturbations de la chaîne d'approvisionnement sont là pour rester dans un avenir prévisible, et les données du QIMA 2022 montrent que pendant cette tempête apparemment sans fin, les fortunes des régions clés des acheteurs et des fournisseurs sont en constante évolution.

La gestion par la Chine du COVID en 2022 gâche l'élan de la reprise et nuit à la confiance des acheteurs

Tout au long de l'année 2022, les chaînes d'approvisionnement mondiales ayant des liens avec la Chine ont été à plusieurs reprises ébranlées par les répercussions de la politique "zéro COVID" du pays. Après des fermetures locales strictes pendant la majeure partie de l'année, la levée des restrictions fin 2022 a fait naître l'espoir d'une normalisation des opérations ; au lieu de cela, de nombreuses épidémies de virus ont entraîné des fermetures d'usines, mis à rude épreuve des chaînes d'approvisionnement déjà en difficulté et créé des "pénuries époustouflantes" pour les grandes marques pendant la période des fêtes de fin d'année.

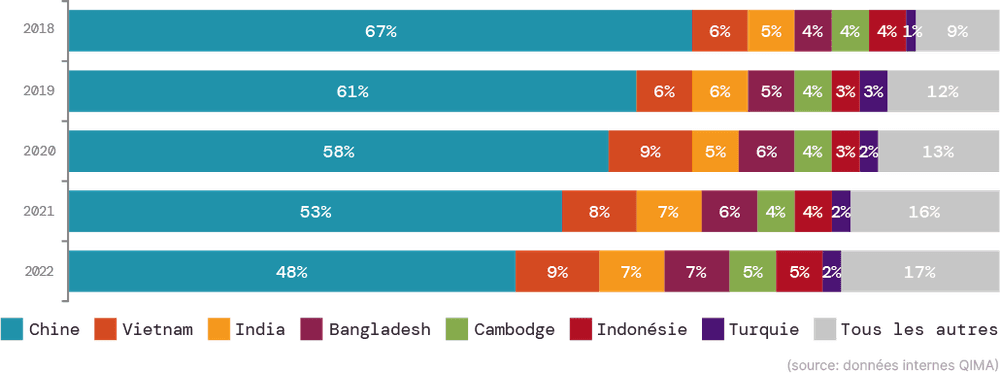

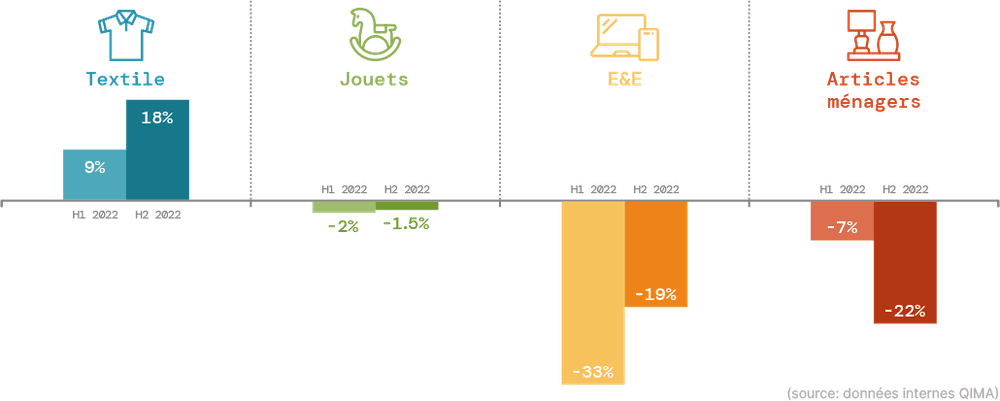

Les analystes suggèrent qu'après 2022, la confiance des entreprises en Chine est tombée à son niveau le plus bas depuis près d'une décennie. Les données du QIMA confirment cette tendance en ce qui concerne les acheteurs occidentaux : la part relative de la Chine dans les portefeuilles d'approvisionnement des entreprises occidentales est à son plus bas niveau depuis cinq ans, d'après les données agrégées du QIMA sur la demande d'inspection et d'audit ; parallèlement, la demande d'inspections et d'audits de la part des marques basées aux États-Unis et dans l'UE a baissé de 10 % en glissement annuel en 2022 (y compris une forte baisse de 19 % en glissement annuel au quatrième trimestre). La baisse de la demande affecte de nombreuses catégories de produits, y compris les articles ménagers (-19% en glissement annuel de la part des acheteurs américains et européens) et les jouets, traditionnellement dominés par la Chine (-15% en glissement annuel).

Il est intéressant de noter que les acheteurs d'autres régions semblent moins pressés de se séparer de la Chine, la demande d'inspection et d'audit émanant de marques d'Amérique latine et d'Asie en 2022 augmentant respectivement de +10 % en glissement annuel et de +23 % en glissement annuel.

Qu'en sera-t-il de la Chine en 2023 ? Si les marques basées aux États-Unis et dans l'Union européenne continueront probablement à réduire leur exposition à l'approvisionnement en Chine en transférant des volumes vers ses concurrents régionaux et des alternatives de nearshoring, les chaînes d'approvisionnement mondiales restent étroitement liées au géant manufacturier, et la Chine conservera probablement son statut d'"usine du monde" dans les années à venir.

Fig. C1. Principaux marchés d'approvisionnement des acheteurs américains et européens (source : données internes de QIMA)

Fig. C2. 2021-2022 Dynamique de croissance annuelle de l'inspection et de l'audit en Chine : industries sélectionnées, demande des acheteurs au niveau mondial (source : données internes de QIMA)

L'Asie du Sud-Est connaît une forte demande en 2022, avec le Vietnam en tête

Le Vietnam est peut-être la meilleure illustration de la volatilité exacerbée des chaînes d'approvisionnement mondiales ces deux dernières années : il y a un an, le pays voyait sa reprise post-pandémique entravée par des pénuries de personnel et affichait des volumes d'inspection et d'audit léthargiques, en baisse de -23 % au 4e trimestre 21 par rapport au 4e trimestre 20. Un an plus tard, le sourcing au Vietnam a fait un retour impressionnant à partir du troisième trimestre 2022, terminant l'année 2022 avec une croissance de +21,5 % en glissement annuel de la demande d'inspection et d'audit parmi les acheteurs mondiaux et occidentaux. L'afflux de nouvelles affaires au Vietnam a été particulièrement prononcé au troisième trimestre, coïncidant avec l'une des nombreuses vagues de fermeture en Chine. La capacité à attirer de grandes quantités de commandes de la part d'entreprises souhaitant réduire leur dépendance à l'égard de la Chine en 2022 a joué un rôle important dans le fait que le Vietnam a terminé l'année comme l'économie la plus performante d'Asie.

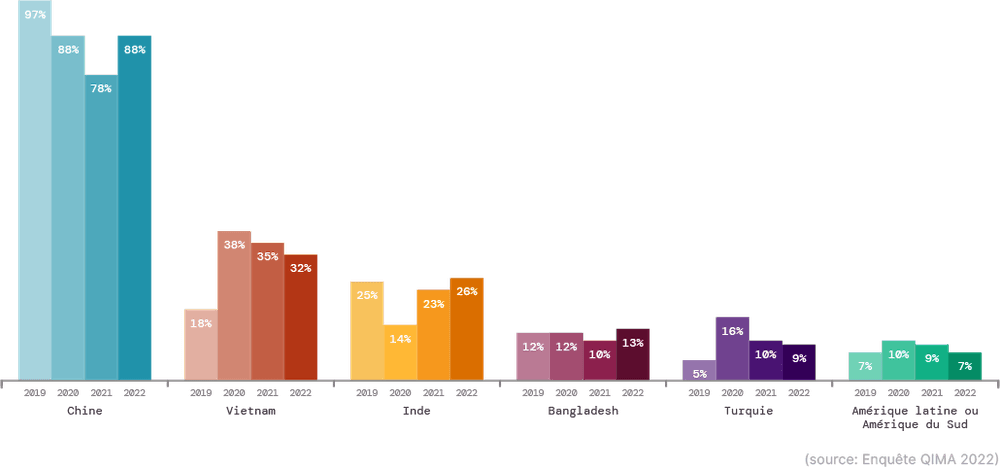

Parmi les répondants à l'enquête QIMA, un tiers a nommé le Vietnam parmi leurs partenaires d'approvisionnement TOP3 en 2022; parmi ceux qui ont diversifié leurs chaînes d'approvisionnement en 2022, plus d'un quart ont choisi d'inclure plus de sourcing du Vietnam dans leur géographie d'achat.

Les fabricants d'autres pays d'Asie du Sud-Est restent également désireux de saisir les opportunités offertes par les entreprises qui transfèrent leurs achats hors de Chine : Les données du QIMA pour 2022 montrent une croissance à deux chiffres de la demande d'inspections et d'audits en Malaisie, en Thaïlande, au Cambodge et aux Philippines.

Fig. V1. Régions d'approvisionnement classées dans le TOP 3 par les entreprises des États-Unis et de l'UE (à l'exclusion de la région d'origine) (source : enquête QIMA 2022)

L'appétit pour la délocalisation à l'étranger ne cesse de croître, les marques américaines prenant le relais

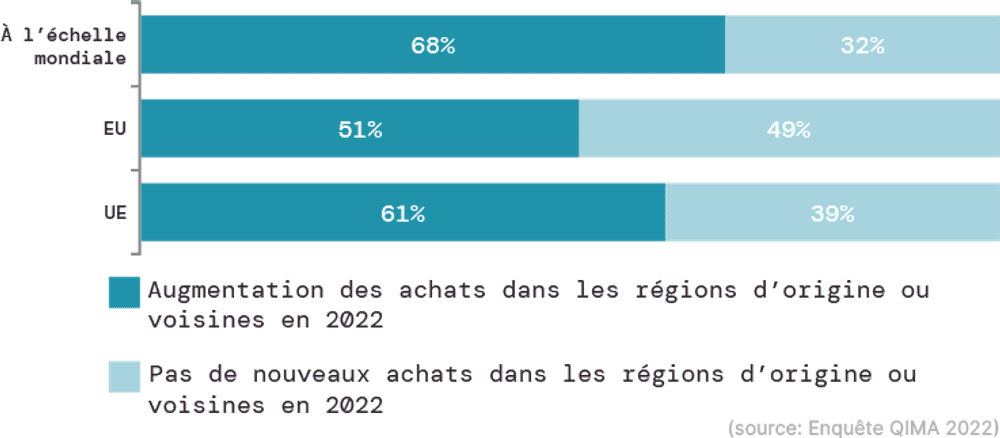

En 2022, les marques et les détaillants dotés de chaînes d'approvisionnement mondiales ont de plus en plus considéré le nearshoring comme un élément important de la diversification de la chaîne d'approvisionnement, même si les volumes achetés près de chez eux sont encore loin derrière les achats à l'étranger. Plus de la moitié des répondants à l'enquête 2022 de QIMA, basés aux États-Unis et dans l'Union européenne, ont déclaré acheter davantage dans leur région d'origine en 2022, et 43 % ont l'intention de maintenir le nearshoring parmi leurs principales stratégies d'approvisionnement pour 2023 et au-delà.

Bien qu'historiquement en retard par rapport à leurs homologues de l'UE en matière de délocalisation, les marques américaines ont de plus en plus jeté leurs filets près de chez elles en 2022, selon les données de QIMA. Le Mexique est un pays de prédilection pour les délocalisations américaines, mais d'autres pays d'Amérique latine ne sont pas en reste : Les inspections et audits des acheteurs américains au Guatemala et au Nicaragua ont augmenté respectivement de +23% en glissement annuel et de 18% en glissement annuel en 2022.

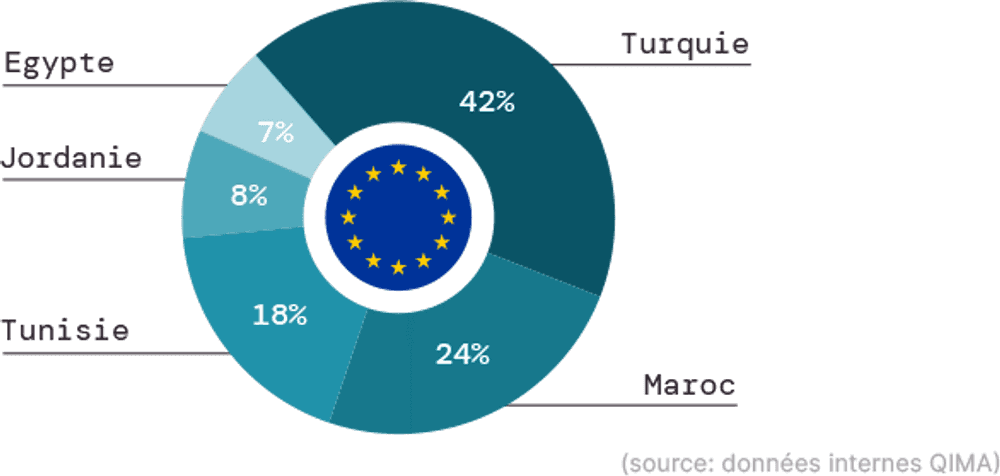

Entre-temps, parmi les acheteurs basés dans l'UE, l'appétit pour le nearshoring reste plus élevé que jamais, avec une croissance à deux chiffres de la demande d'inspection et d'audit dans de nombreux centres de sourcing autour de la Méditerranée, y compris la Turquie (+36% par rapport à l'année précédente), la Jordanie (+28% par rapport à l'année précédente), le Maroc (+19%) et l'Égypte (+12%). En combinant la proximité géographique des marchés de consommation européens avec des coûts de main-d'œuvre et d'énergie relativement bas, cette région reste très précieuse pour les acheteurs de l'UE, comme le montre le fait que la part combinée de la région méditerranéenne dans l'approvisionnement de l'UE était plus élevée que celle du Bangladesh, de l'Inde ou du Viêt Nam.

Fig. N1. Tendances en matière de délocalisation telles que rapportées par les marques et les détaillants en 2022 (source : enquête QIMA 2022)

Fig. N2. Principaux marchés d'approvisionnement de l'UE en Méditerranée, 2022 (source : données internes de QIMA)

L'Inde reste un partenaire précieux pour les efforts de diversification de l'Occident

Après avoir été l'un des plus grands bénéficiaires de la volonté mondiale de diversifier les chaînes d'approvisionnement en 2021, l'Inde est restée sur une lancée gagnante au milieu de l'année, avant de ralentir au second semestre 2022. Après plusieurs trimestres consécutifs de croissance explosive, les données de QIMA montrent que la demande d'inspections et d'audits en Inde se stabilise à +8,5% en glissement annuel à la fin de 2022 (+5% en glissement annuel pour les marques basées aux États-Unis et dans l'Union européenne). Tout en restant un taux de croissance sain (en ligne avec l'Asie du Sud dans son ensemble à +8% en glissement annuel et légèrement derrière le Bangladesh à +12% en glissement annuel), ce rythme d'expansion plus lent est loin de la croissance à deux chiffres en glissement annuel observée fin 2022-début 2021, ce qui constitue un autre exemple de la grande volatilité du sourcing d'aujourd'hui.

Cela dit, l'importance de l'Inde dans la quête de diversification des chaînes d'approvisionnement des marques occidentales devrait continuer à croître, en raison des efforts continus du pays pour élargir ses horizons au-delà de l'orientation traditionnelle de la région vers le textile. En effet, les géants de l'électronique, dont Apple et Google, explorent les possibilités d'approvisionnement en Inde : selon certaines estimations, 5 % de la production de l'iPhone 14 devrait être transférée dans le pays d'ici le début de 2023, et les dernières politiques gouvernementales visent à inciter Apple à inclure l'Inde dans ses chaînes de valeur pour l'iPhone et le MacBook également.

Fig. I1. Entreprises américaines et européennes désignant l'Inde comme leur troisième partenaire d'approvisionnement en 2022 - par secteur d'activité (source : enquête QIMA 2022)

Malgré les perturbations en cours, les entreprises ne peuvent se permettre de traîner les talons en matière de diligence raisonnable en matière de droits de l'homme

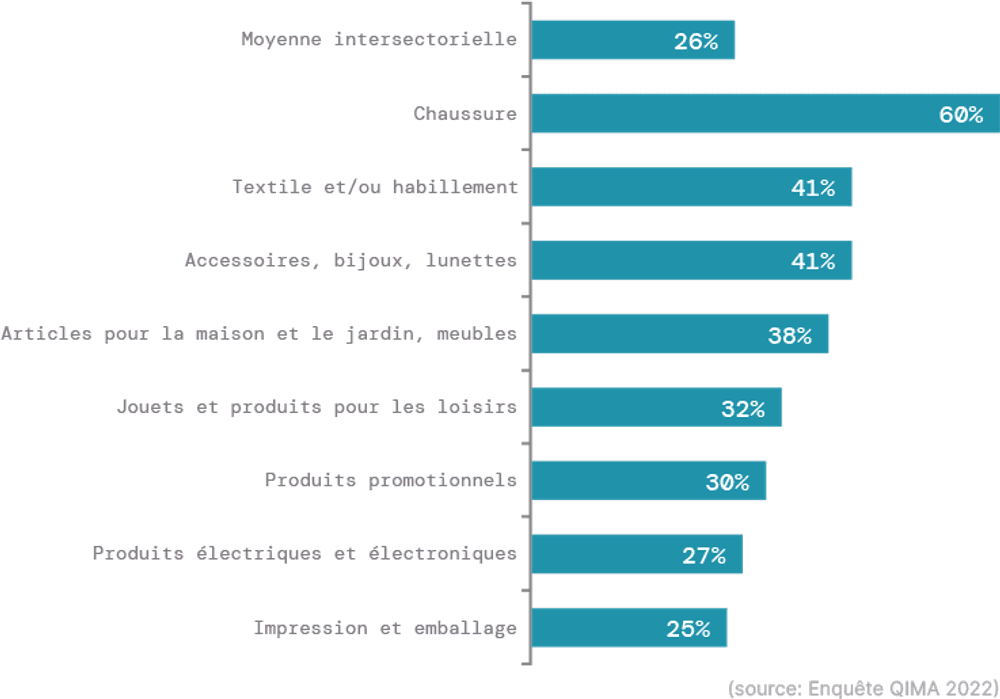

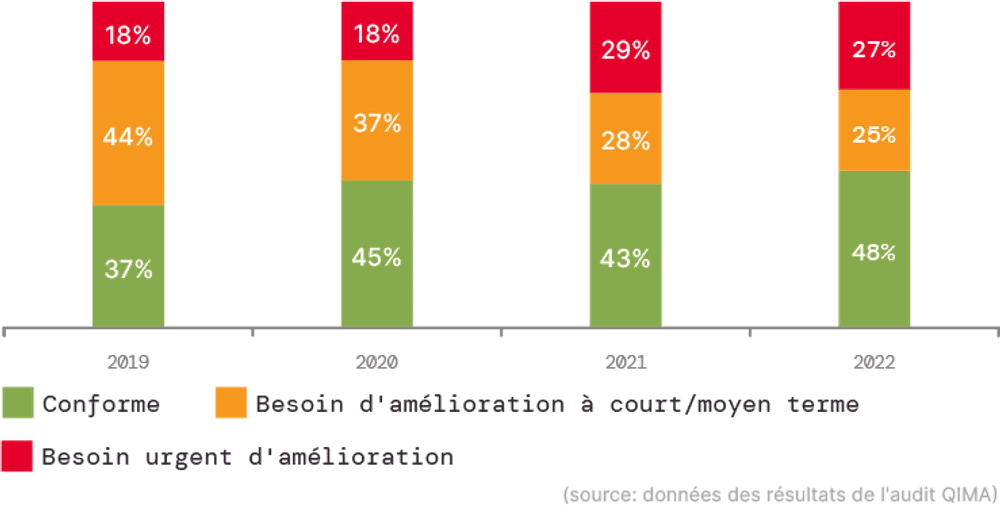

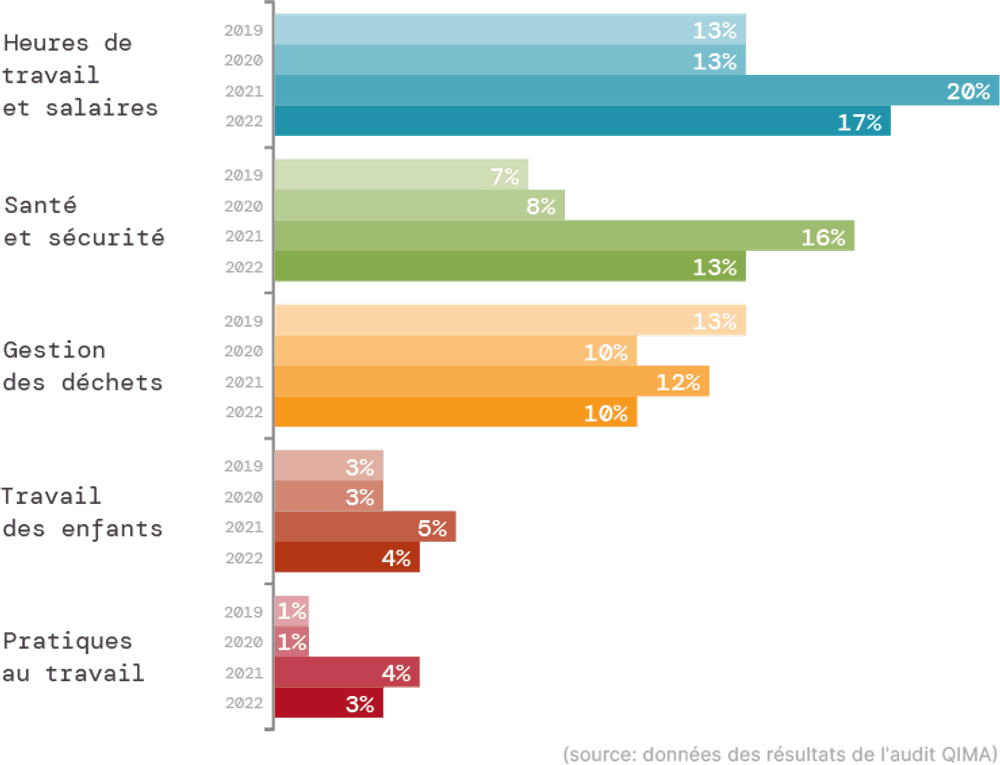

Les données sur la conformité éthique des usines recueillies par les auditeurs du QIMA au cours de l'année 2022 montrent une légère augmentation des scores éthiques des usines par rapport aux moyennes de 2021, mais il est trop tôt pour dire si ce changement représente une amélioration durable. Dans l'ensemble, la fréquence des violations critiques sur quatre des cinq aspects clés évalués par les auditeurs du QIMA, y compris la santé et la sécurité et les heures de travail et les salaires, reste supérieure aux niveaux d'avant la pandémie, et plus de la moitié de toutes les usines auditées ont besoin d'une amélioration à moyen (25 %) et à court terme (27 %).

Historiquement, la conformité éthique a tendance à être reléguée au bas de la liste des priorités des entreprises en temps de crise, car les acheteurs et les fournisseurs sont contraints de donner la priorité aux questions de coûts et de fonctionner en mode de survie. Toutefois, comme la période actuelle de perturbation de la chaîne d'approvisionnement s'annonce comme une nouvelle normalité plutôt qu'une tempête passagère, les entreprises devront trouver un moyen de faire passer les droits de l'homme et le respect de l'environnement au premier plan de leurs préoccupations. Les entreprises qui desservent le marché de l'UE en particulier ne peuvent pas se permettre de retard dans ce domaine, la directive européenne sur le devoir de diligence en matière de développement durable ayant été adoptée fin 2022 et la loi allemande sur le devoir de diligence en matière de chaîne d'approvisionnement étant entrée en vigueur en janvier dernier.

Fig. E1. Évolution des classements des usines attribués par les auditeurs éthiques du QIMA, 2019-2022 (source : données sur les résultats des audits du QIMA)

Fig. E2. Pourcentage d'usines présentant des non-conformités critiques par catégorie, 2019-2022 (source : données des résultats d'audit de l'AQMI)

Perspectives 2023 : Les chaînes d'approvisionnement doivent trouver un équilibre entre la diversification et les partenariats stratégiques d'approvisionnement

Autant, voire plus que les années précédentes, 2022 a mis en évidence la volatilité du paysage de l'approvisionnement mondial, montrant que même les acteurs les plus solides ne sont pas à l'abri des montagnes russes entraînées par les perturbations croissantes de la pandémie, de la géopolitique, de la législation et du changement climatique. La Chine fera l'objet d'une attention particulière, car il est difficile d'anticiper l'impact de la levée soudaine de la restriction COVID-19. Pour réussir dans cette nouvelle normalité, les entreprises doivent se concentrer sur la résilience de la chaîne d'approvisionnement, en trouvant le bon équilibre entre la flexibilité de la diversification et la fiabilité des partenariats stratégiques avec les fournisseurs.

Contact presse

Courriel : press@qima.com