Article de presse

Baromètre QIMA 2023 Q4

Baromètre Q4 2023 : Le sourcing chinois revient-il sur le devant de la scène alors que la demande des consommateurs ralentit dans les pays occidentaux ?

Dans un contexte de ralentissement de la demande des consommateurs, les marques et les détaillants mondiaux semblent à nouveau accorder une plus grande importance à l'approvisionnement en Chine. Dans le même temps, de nombreux concurrents de la Chine luttent contre l'afflux récent de nouvelles affaires, et certains d'entre eux sont mieux équipés que d'autres pour gérer cette croissance rapide. Ce baromètre, alimenté par les données de QIMA sur les inspections de produits et les audits d'usines, offre un aperçu de l'état changeant du paysage mondial du sourcing à l'approche de l'année 2023.

La Chine revient sur le marché du textile, les acheteurs occidentaux reportant leurs volumes de commandes à l'approche des fêtes de fin d'année

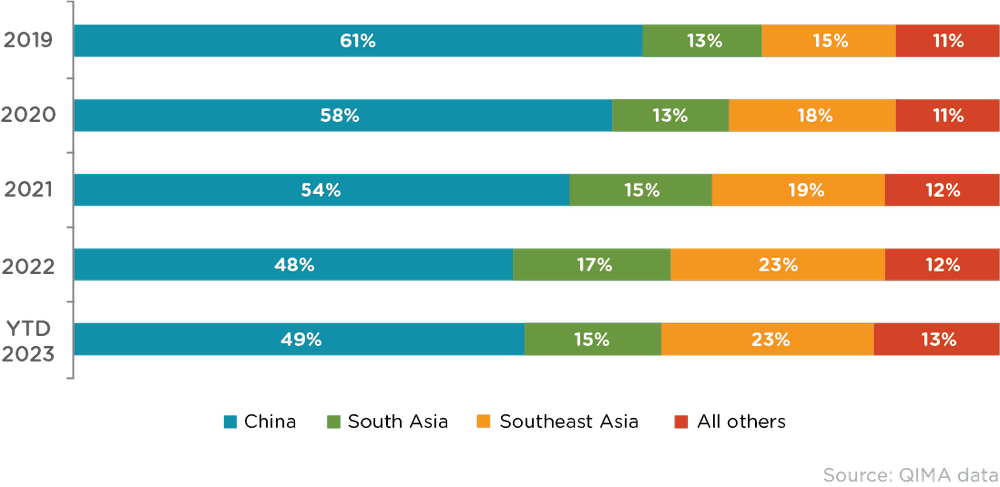

Au cours des dernières années, dans le sillage des guerres tarifaires, des blocages Covid et de l'incertitude géopolitique, les acheteurs occidentaux ont déplacé d'importants volumes d'approvisionnement de la Chine vers d'autres marchés fournisseurs, y compris les concurrents de la Chine en Asie du Sud-Est et du Sud, ainsi que les régions de nearshoring. Cependant, les données récentes du QIMA suggèrent que l'intérêt pour le sourcing en Chine pourrait reprendre parmi les acheteurs basés aux États-Unis et dans l'UE : au cours des neuf premiers mois de 2023, la part relative de la Chine dans leurs portefeuilles de fournisseurs a augmenté pour la première fois depuis 2019.

Il semble qu'avec le ralentissement des dépenses de consommation en Occident, dû à la crainte d'une récession économique, les marques et les détaillants pourraient à nouveau donner la priorité à la Chine en tant que fournisseur, afin de tirer parti des avantages de son infrastructure de fabrication bien établie.

Cette tendance est particulièrement apparente dans le secteur du textile et de l'habillement. Les données de QIMA pour les neuf premiers mois de 2023 montrent une demande de contrôles et audits textiles en Chine en hausse de +14 % d'une année sur l'autre au niveau mondial et de +17 % d'une année sur l'autre parmi les acheteurs occidentaux.

En comparaison, la demande de contrôles et d'audits dans deux des puissances textiles d'Asie du Sud, le Bangladesh et l'Inde, a diminué d'une année sur l'autre de janvier à septembre 2023, tout en restant au-dessus des niveaux de 2021.

Principaux marchés d'approvisionnement des acheteurs des États-Unis et de l'UE (en pourcentage)

Face à la baisse de la demande de textiles en Asie du Sud, le Bangladesh doit diversifier ses exportations pour rester compétitif.

Les exportations du Bangladesh ont connu des difficultés cette année, notamment dans son secteur phare du textile et de l'habillement, où les données de QIMA montrent une baisse de 10 % en glissement annuel de la demande d'inspections et d'audits au cours des neuf premiers mois de l'année 2023. Les acheteurs basés aux États-Unis, en particulier, semblent réduire leurs achats de textiles et de vêtements en provenance du Bangladesh.

Bien que les échanges avec les marques européennes aient été plus dynamiques en comparaison, une étude récemment publiée souligne que le Bangladesh devrait diversifier son offre de fournisseurs afin de protéger ses exportations contre les chocs futurs . L'industrie de l'habillement du pays, qui est actuellement fortement axée sur le coton, peut tirer profit d'une diversification vers les textiles artificiels (à titre de comparaison, le Bangladesh détient 34,7 % des importations de coton de l'UE, alors que sa part pour les vêtements autres que le coton n'est que de 12 %). En dehors du secteur du RMG, d'autres biens de consommation, tels que les chaussures, le cuir et les textiles d'intérieur, présentent un potentiel d'exportation important. Les produits électriques et électroniques offrent également des possibilités d'exportation intéressantes, mais pour être compétitif sur la scène mondiale dans ce domaine, le Bangladesh doit renforcer les institutions locales responsables des certifications internationalement reconnues. En outre, pour réussir, il est essentiel de veiller à ce que les fabricants aient accès aux installations d'essai nécessaires.

Le Mexique devient le premier partenaire commercial des États-Unis, ce qui souligne l'importance du "nearshoring" (délocalisation à proximité)

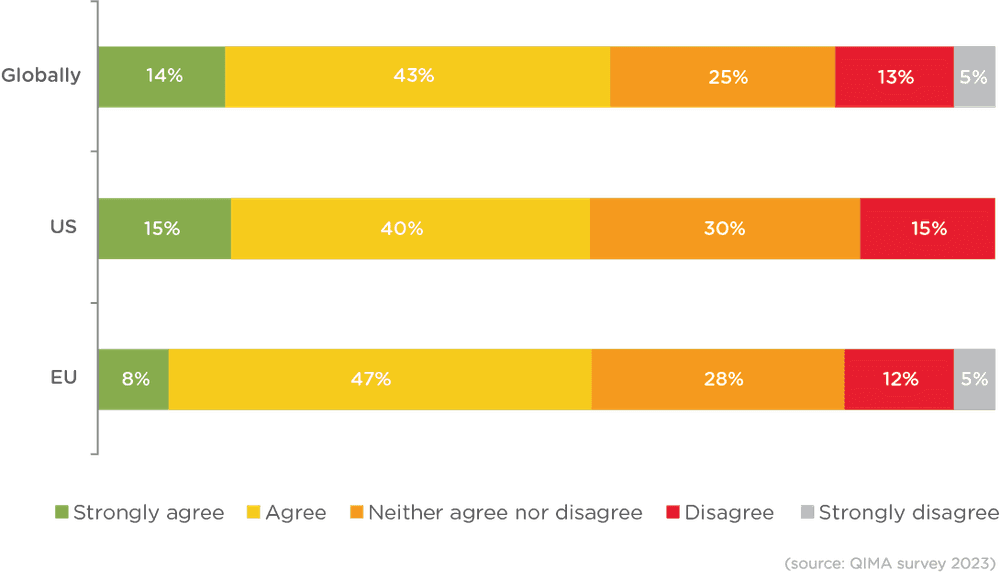

Plus tôt cette année, une enquête QIMA a demandé aux entreprises ayant des chaînes d'approvisionnement internationales si elles prévoyaient d'utiliser le nearshoring dans le cadre de leur stratégie de sourcing : et plus de la moitié des entreprises basées aux États-Unis et dans l'UE ont confirmé qu'elles étaient intéressées à travailler avec des fournisseurs proches de chez elles. Maintenant, les données QIMA des régions respectives confirment que ces plans sont menés à bon port.

Le Mexique, qui a dépassé la Chine en tant que plus grand partenaire commercial des États-Unis en 2023, a vu la demande d'inspections et d'audits augmenter de +17% en glissement annuel au 3e trimestre. Comme le Mexique offre de nombreux avantages aux acheteurs basés aux États-Unis, tels que la proximité géographique, des droits de douane nuls, de faibles coûts de main-d'œuvre et une base manufacturière relativement mature, le pays a attiré de nouvelles entreprises à un rythme impressionnant (selon certaines estimations, l'espace industriel mexicain a augmenté de 30 % depuis 2019). Cependant, comme dans toute autre région, l'approvisionnement au Mexique présente également certains défis, notamment en matière d'infrastructure, de disponibilité de l'énergie et de sécurité.

Par ailleurs, les marques basées dans l'UE continuent de faire beaucoup d'affaires avec les fournisseurs du pourtour méditerranéen: Les données de QIMA montrent une expansion à deux chiffres de la demande d'inspections et d'audits au troisième trimestre 2023. Cette croissance d'une année sur l'autre a été observée sur des marchés fournisseurs bien établis tels que la Turquie, ainsi que sur des partenaires de fabrication plus récents qui comprennent la Jordanie, la Tunisie et l'Égypte.

Fig. N1 : "Le nearshoring fait-il partie de votre stratégie de chaîne d'approvisionnement à court et moyen terme ?"

La qualité des produits est un défi majeur pour la diversification des chaînes d'approvisionnement

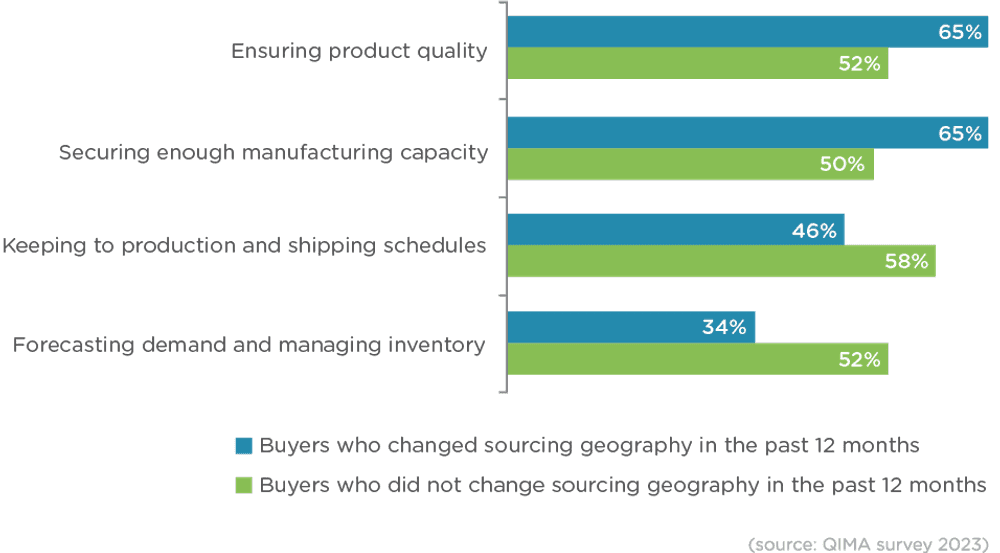

Auparavant, le baromètre QIMA rapportait que les entreprises qui ont récemment diversifié la géographie de leurs fournisseurs ont tendance à lutter avec la qualité des produits plus que celles qui ne l'ont pas fait. Les dernières données agrégées de QIMA issues de l'inspection des produits offrent maintenant un contexte supplémentaire à cette conclusion.

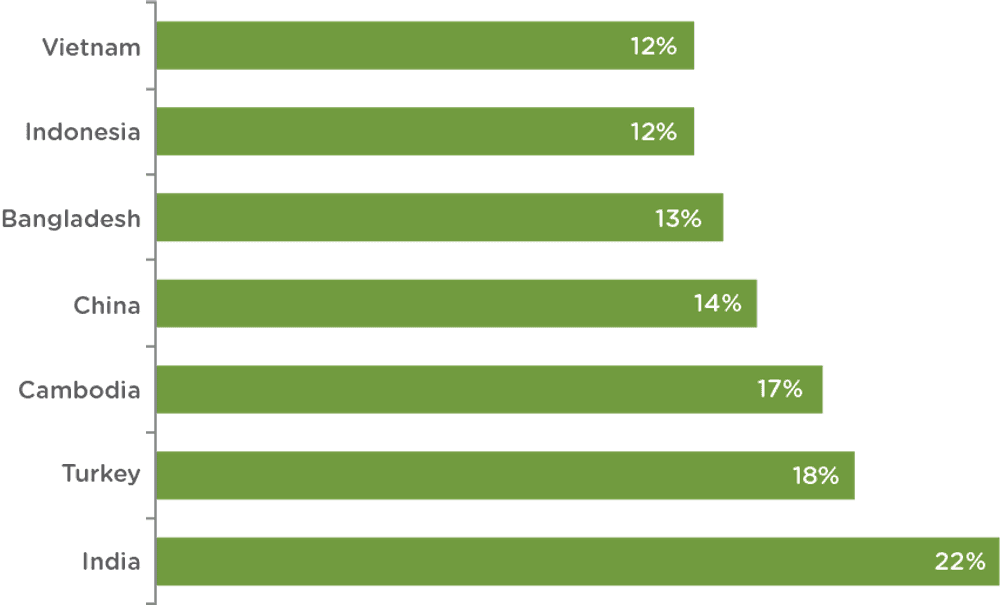

Dans l'ensemble, les marchés fournisseurs moins matures ont tendance à présenter des taux plus élevés de défauts de produits, comme le montre le pourcentage de produits se situant en dehors des limites de qualité acceptables, ou NQA (un indicateur largement utilisé pour déterminer si une commande de produits est conforme aux spécifications du client). Toutefois, les données de la QIMA indiquent également qu'un afflux important de nouvelles commandes peut nuire à la qualité des produits, même dans les centres d'approvisionnement bien établis. Par exemple, les données d'inspection pour les neuf premiers mois de 2023 montrent que les taux de NQA au-delà au Vietnam ont grimpé de 44 % d'une année sur l'autre, ce qui suggère une détérioration de la qualité des produits sur un marché de fournisseurs qui a historiquement bien performé. Il en va de même pour les marchés de proximité : Le Mexique, qui reçoit encore d'importants volumes de nouveaux contrats en provenance des États-Unis, a vu les taux de défauts de produits plus que doubler au cours des neuf premiers mois de 2023 par rapport à la même période de l'année précédente.

Fig. Q1 : Principaux défis en matière de sourcing cités par les personnes interrogées dans le cadre de l'enquête QIMA au niveau mondial

Fig. Q2 : Pourcentage de produits se situant en dehors des limites de qualité acceptables, janvier - septembre 2023 (une valeur plus faible indique une meilleure qualité du produit)

Contact presse

Courriel : press@qima.com