Article de presse

Baromètre QIMA 2022 Q2

BAROMÈTRE T2 2022 : L'approvisionnement mondial en 2022 : l'incertitude est la nouvelle norme

Toujours aux prises avec la reprise inégale et le chaos logistique qui ont dominé l'année 2021, les chaînes d'approvisionnement mondiales ont subi de nouveaux coups durs fin février et mars 2022, avec la résurgence du COVID-19 dans des régions d'approvisionnement critiques et l'incertitude supplémentaire concernant l'impact potentiel de la guerre entre la Russie et l'Ukraine sur le commerce mondial.

Les données du QIMA pour le premier trimestre 2022 suggèrent que si le sourcing dans de nombreuses régions a retrouvé ses niveaux d'avant la pandémie, la poursuite de la croissance reste entravée par les perturbations en cours, et l'agilité de la chaîne d'approvisionnement est plus que jamais en tête des priorités.

De nouveaux blocages entravent la croissance de l'approvisionnement en Chine, poussant les acheteurs occidentaux à aller faire leurs achats ailleurs

Les chiffres de l'approvisionnement de la Chine au premier trimestre sont rarement représentatifs de ses performances pour le reste de l'année, généralement en raison des fermetures d'usines pendant les vacances du Nouvel An lunaire. Toutefois, la production des usines chinoises ayant atteint en mars son niveau le plus bas depuis deux ans en raison des fermetures d'usines en réponse à la pire épidémie de COVID-19 que le pays ait connue depuis 2020, les perspectives d'approvisionnement de la Chine pour le premier semestre de 2022 semblent sombres.

Les données de QIMA Q1 2022 sur la Chine sont en ligne avec l'image dépeinte par les économistes. La Chine a terminé le premier trimestre avec une croissance pratiquement nulle en glissement annuel pour les inspections et les audits de la demande des acheteurs mondiaux, tandis que les volumes des acheteurs basés aux États-Unis ont même chuté de 5,2 % en glissement annuel.

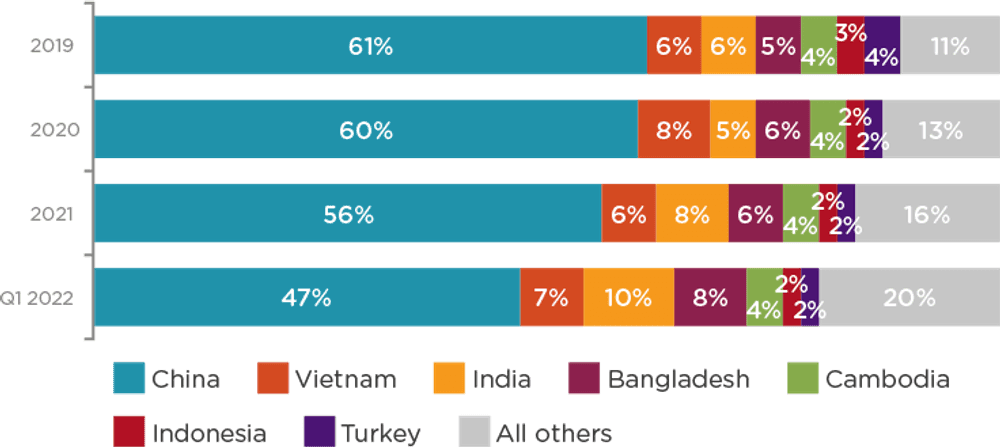

En effet, il semble que les acheteurs occidentaux des deux côtés de l'Atlantique se tournent de plus en plus vers d'autres destinations d'approvisionnement. Un examen des portefeuilles d'approvisionnement des marques basées aux États-Unis et dans l'Union européenne montre que la part relative de la Chine est tombée à son plus bas niveau depuis trois ans au premier trimestre 2022, souvent au profit de l'approvisionnement en Asie du Sud et d'une diversification accrue.

Si certaines industries ont fait preuve d'une certaine résistance, comme les inspections dans le secteur du textile et de l'habillement, qui ont inversé la tendance avec une expansion de +9% en glissement annuel au premier trimestre (en grande partie grâce aux acheteurs de l'UE), les blocages continueront à déterminer le sort du sourcing en Chine dans les mois à venir. Et avec plusieurs des plus grandes villes industrielles chinoises touchées, y compris une grande variété de fabricants dans les provinces centrales et les centres électroniques dans le sud, ainsi que les restrictions supplémentaires dans le port de Shanghai, les perturbations s'accumulent.

Fig. 1. Principaux marchés d'approvisionnement des acheteurs des États-Unis et de l'UE, en termes de parts de marché

Frappé par des pénuries de personnel, le Viêt Nam s'efforce de maintenir son statut de première alternative à l'approvisionnement en Chine.

Tout au long du premier trimestre 2022, le Viêt Nam a continué à lutter contre les graves pénuries de main-d'œuvre qui avaient commencé à la fin de 2021 et qui ont été exacerbées par une nouvelle poussée de COVID-19 en février 2022.

Alors que les fermetures d'usines ont été blâmées pour l'échec de la reprise au Vietnam en 2021, les données de QIMA montrent que l'assouplissement des mesures d'endiguement du virus prendra du temps pour se refléter positivement sur la production manufacturière. Avec des milliers d'employés en congé maladie et de nombreuses usines fonctionnant à seulement 50-60% de leur capacité, la demande d'inspection et d'audit au T1 2022 s'est contractée de -13% en glissement annuel, marquant un troisième trimestre consécutif de croissance négative en glissement annuel.

Avant 2021, le Viêt Nam a été l'un des premiers à reprendre le flambeau à mesure que les chaînes d'approvisionnement mondiales se diversifiaient au détriment de la Chine. Toutefois, la tendance actuelle suggère que de nombreux acheteurs occidentaux, consternés par les longs retards de livraison au second semestre 2021, pourraient également se refroidir à l'égard du Viêt Nam. La demande d'inspections et d'audits de la part des marques basées aux États-Unis a diminué en glissement annuel au cours de chaque mois du premier trimestre, terminant le trimestre à -17,5% en glissement annuel, selon les données de QIMA.

Les données du QIMA sur la demande d'inspection et d'audit dans le reste de l'Asie du Sud-Est montrent que d'autres marchés d'approvisionnement, notamment le Cambodge, l'Indonésie et les Philippines, luttent également pour maintenir leur dynamique de croissance. Après le fort rebond à des niveaux supérieurs à ceux d'avant la pandémie au deuxième semestre 2020 et au premier semestre 2021, une nouvelle expansion dans la région reste hors de portée (+0,4 % en glissement annuel au premier trimestre).

Les fabricants d'Asie du Sud consolident les acquis de 2021

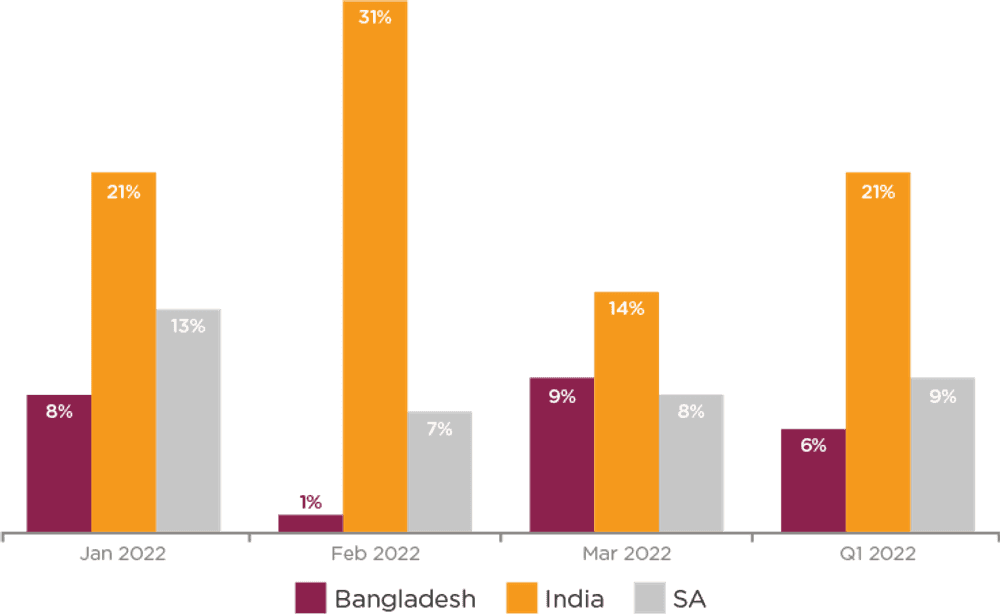

En revanche, l'Asie du Sud a été largement épargnée par la pandémie en 2022 jusqu'à présent, ce qui a donné aux fabricants locaux l'occasion de consolider les gains de 2021. Bien qu'elle n'ait pas connu l'expansion à deux chiffres de l'année dernière (+49% en glissement annuel sur les 12 mois de 2021), l'Asie du Sud dans son ensemble a enregistré une croissance positive de la demande d'inspection et d'audit au cours de chaque mois du premier trimestre 2022, avec les meilleures performances dans les secteurs du textile et des articles ménagers, une expertise industrielle traditionnelle pour la région. Alors que ce sont les marques basées aux États-Unis qui ont tiré la croissance du sourcing en Asie du Sud l'année dernière, au premier trimestre 2022, la demande a été particulièrement forte de la part des acheteurs basés dans l'UE, avec des inspections et des audits en Asie du Sud en hausse de +29% par rapport à l'année précédente, et qui ont doublé par rapport à la période pré-pandémique.

La prééminence des centres de fabrication d'Asie du Sud dans les portefeuilles d'approvisionnement des acheteurs occidentaux n'a cessé de croître au cours des dernières années. La part de l'Inde et du Bangladesh parmi les principales régions d'approvisionnement des marques basées dans l'UE a doublé au premier trimestre 2022 par rapport à 2020-2021, tandis que pour les acheteurs américains, la part de l'Inde a presque triplé entre 2020 et le premier trimestre 2022.

L'Inde en particulier continue de surpasser la région dans son ensemble, avec une augmentation de 21% en glissement annuel de la demande d'inspection et d'audit au premier trimestre 2022 (+47% parmi les marques de l'UE). Les cas de COVID-19 étant au plus bas depuis deux ans et aucun projet de nouveau confinement n'ayant encore été annoncé, l'Inde et l'Asie du Sud dans son ensemble pourraient continuer à servir d'alternative d'approvisionnement pour les acheteurs occidentaux par rapport à la Chine et à l'Asie du Sud-Est, ravagées par la pandémie, dans les mois à venir.

Fig. 2. Croissance de l'inspection et de l'audit en Asie du Sud au 1er trimestre 2022, en glissement annuel

Au-delà de la Turquie : Les marques de l'UE continuent d'étendre leur empreinte en matière d'approvisionnement dans la région méditerranéenne

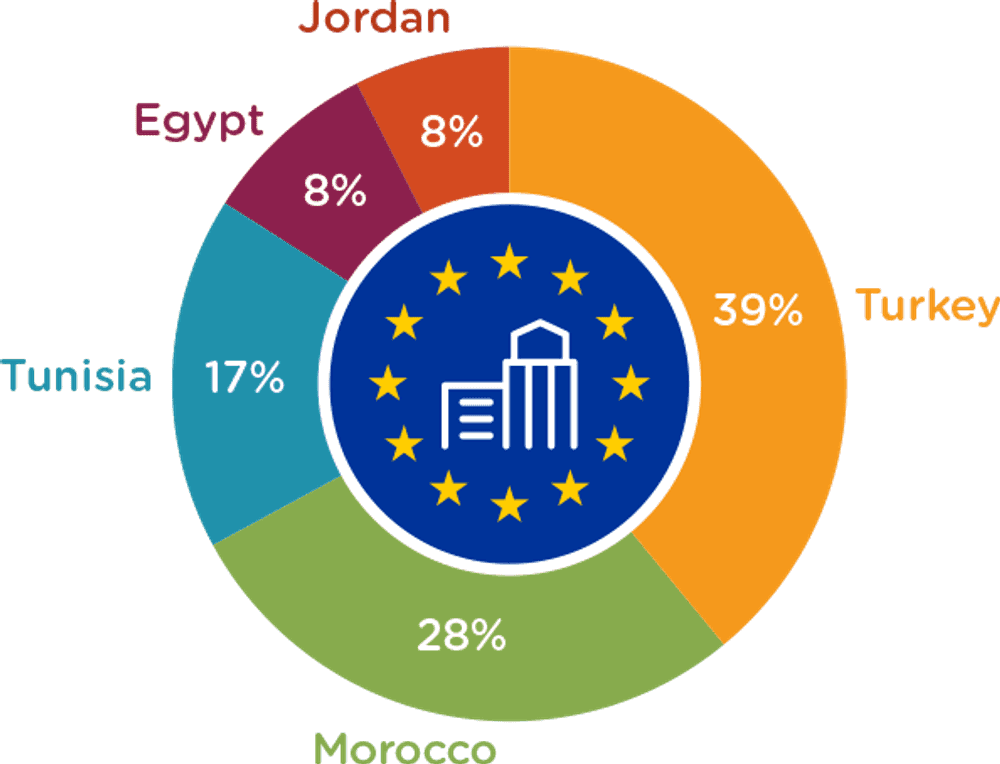

Les tendances de quasi-délocalisation des acheteurs basés dans l'UE observées en 2021 se sont poursuivies tout au long du T1 2022, montrent les données de QIMA, avec une demande d'inspection et d'audit au Moyen-Orient et en Afrique du Nord en hausse de +9,5% en glissement annuel. Destination d'approvisionnement éprouvée pour les marques de l'UE (+8,5% en glissement annuel au T1 2022), la Turquie a également bénéficié d'un afflux d'acheteurs d'Amérique du Nord et d'Asie, ce qui a entraîné une expansion de +35% en glissement annuel de la demande mondiale d'inspection et d'audit au T1 2022.

Notamment, les marques basées dans l'UE n'ont pas limité leurs efforts de near-shoring en Méditerranée à la Turquie, mais ont maintenu une présence de sourcing en Jordanie et en Égypte, tout en développant les achats au Maroc et en Tunisie. Les données de QIMA montrent que la part combinée de la région méditerranéenne dans le sourcing de l'UE au cours du premier trimestre 2022 était comparable à celle de l'Inde ou du Bangladesh, soulignant l'importance du near-shoring pour ce groupe démographique d'acheteurs.

Fig. 3. Principaux marchés d'approvisionnement de l'UE en Méditerranée, T1 2022

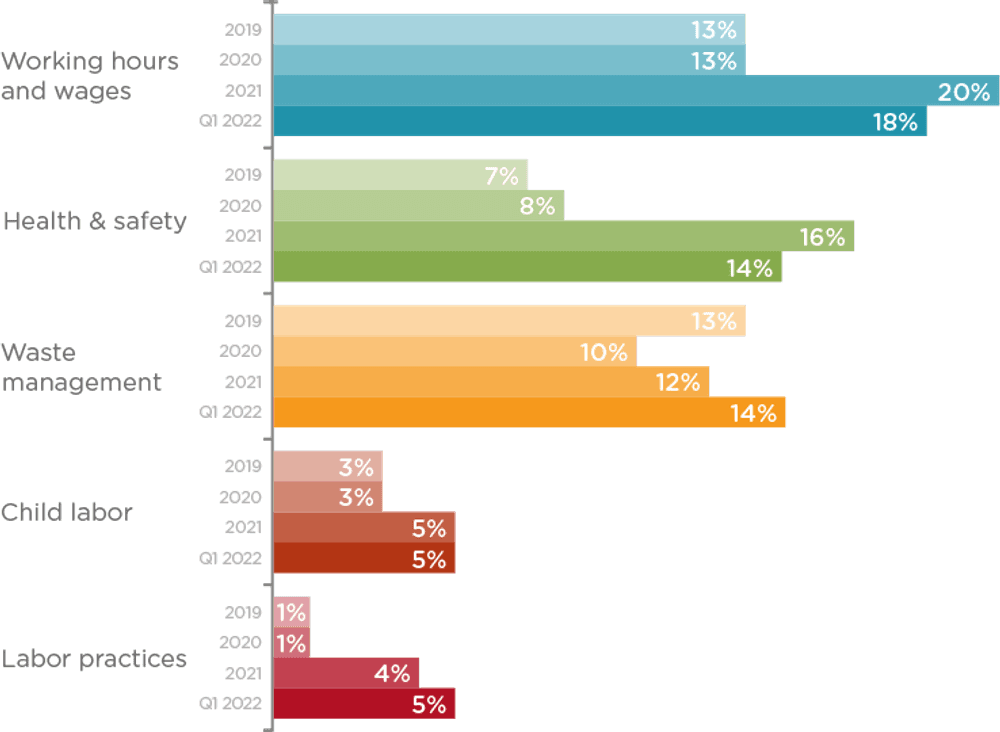

Les marques sont invitées à rester vigilantes quant aux pratiques de travail, les violations étant en hausse dans le monde entier

Les données recueillies par les auditeurs de QIMA lors des visites d'usines dans le monde montrent une légère amélioration de la conformité éthique, avec des scores éthiques globaux en hausse de 2,5 % au premier trimestre 2022 par rapport aux moyennes de 2021, lorsque des scores historiquement bas ont été enregistrés au milieu des embrouilles pandémiques. La proportion d'usines en situation de non-conformité critique ("rouge") est tombée à 24 % après le record de 29 % enregistré en 2021. Cette amélioration, bien que bienvenue, ne doit pas inciter à la complaisance, car la moitié des usines ont encore besoin d'améliorations à court ou moyen terme. Il convient également de noter qu'en raison des fermetures généralisées d'usines dans des régions d'approvisionnement telles que la Chine, ces chiffres pourraient ne pas représenter toute l'étendue de la situation, et l'état réel de la conformité éthique dans les chaînes d'approvisionnement mondiales est susceptible d'apparaître plus tard dans l'année.

En attendant, les acheteurs ayant des chaînes d'approvisionnement au Vietnam doivent rester particulièrement vigilants, car les pénuries de main-d'œuvre actuelles dans le pays peuvent inciter les propriétaires d'usines à adopter des pratiques d'embauche et d'emploi contraires à l'éthique, notamment le recours au travail des enfants et aux heures supplémentaires non autorisées. Bien que le plafond des heures supplémentaires ait été officiellement levé par le Vietnam pour la durée de 2022, il est toujours conseillé aux marques de s'assurer que les usines respectent des pratiques de travail correctes. En attendant, les données de l'AQMI sur les audits montrent qu'à l'échelle mondiale, la fréquence des non-conformités critiques liées aux pratiques de travail est en hausse depuis 2021.

Fig. 4. Pourcentage d'usines présentant des non-conformités critiques au niveau mondial, 2020-2022

Contact presse

Courriel : press@qima.com