Article de presse

Baromètre QIMA 2023 Q3

Baromètre Q3 2023 : Les progrès de la législation ESG mettent fin au statu quo en matière de durabilité de la chaîne d'approvisionnement

À mi-chemin de 2023, les progrès très attendus de la législation européenne en matière de diligence raisonnable de la chaîne d'approvisionnement introduisent une ère où la conformité ESG (Environnement, Social et Gouvernance) devient obligatoire, et l'accent mis sur l'examen minutieux des fournisseurs ne cesse de croître. Entre-temps, les informations sur le sourçage recueillies par QIMA montrent que même si les acheteurs occidentaux cherchent à diversifier davantage leur chaîne d'approvisionnement à l'étranger et près de chez eux, la Chine reste omniprésente dans les achats mondiaux.

Ce baromètre, qui s'appuie sur les données de QIMA sur les inspections et les audits dans le secteur des biens de consommation ainsi que sur les résultats de notre enquête H1 menée auprès de plus de 250 entreprises ayant des chaînes d'approvisionnement internationales, offre un aperçu de la manière dont le paysage de l'approvisionnement mondial se transforme à la suite des bouleversements sismiques survenus ces dernières années.

La performance ESG est de plus en plus à l'ordre du jour de la chaîne d'approvisionnement dans le monde entier

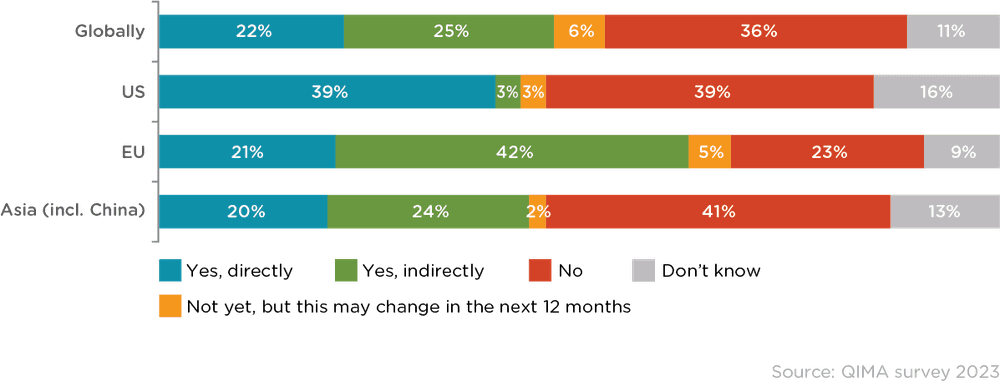

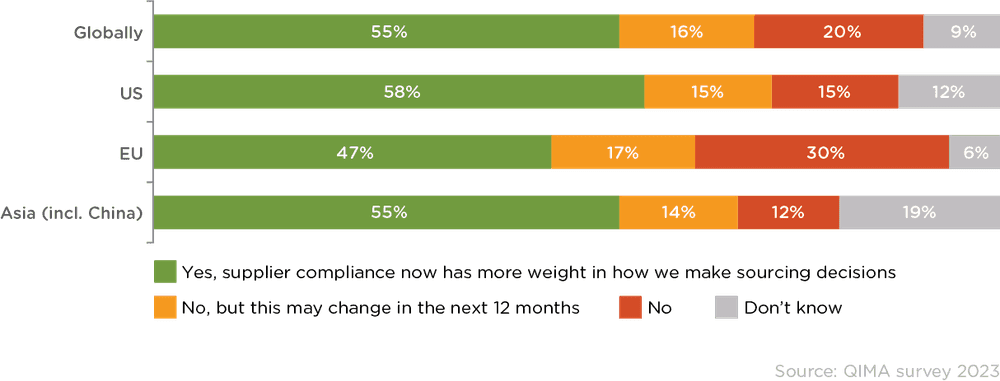

Avec la loi allemande sur la chaîne d'approvisionnement déjà en vigueur et la directive européenne sur la diligence raisonnable en matière de développement durable (CSDDD) en cours d'adoption, 2023 voit les préoccupations en matière de développement durable augmenter rapidement dans les agendas des entreprises du monde entier. L'enquête H1 2023 de QIMA montre que l'attention croissante portée aux préoccupations ESG a un effet d'entraînement même en dehors du champ d'application immédiat des lois pertinentes : près de la moitié (46%) des personnes interrogées ont déclaré accorder plus d'importance à la conformité des fournisseurs dans leurs décisions d'approvisionnement, même lorsqu'elles n'y sont pas contraintes par la réglementation (contre 65% des entreprises dans le champ d'application des lois ESG). Notamment, les secteurs ayant récemment fait l'objet d'un examen public approfondi, tels que le textile et l'habillement, ont tendance à avoir le pourcentage le plus élevé d'entreprises accordant une plus grande attention à la conduite des fournisseurs.

Comme toutes les parties prenantes des chaînes d'approvisionnement mondiales reconnaissent de plus en plus l'importance des questions ESG, c'est le bon moment pour les marques de travailler avec leurs fournisseurs en vue d'une plus grande transparence et d'une plus grande durabilité. Pour les partenariats d'approvisionnement établis, cela peut signifier une révision des conditions de coopération afin de mettre davantage l'accent sur les droits de l'homme et le respect de l'environnement ; tandis que les acheteurs qui explorent des opportunités sur de nouveaux marchés d'approvisionnement devraient garder à l'esprit les préoccupations ESG lors du choix et de l'intégration de nouveaux fournisseurs, afin de souligner l'importance d'une activité éthique et durable dès le premier jour.

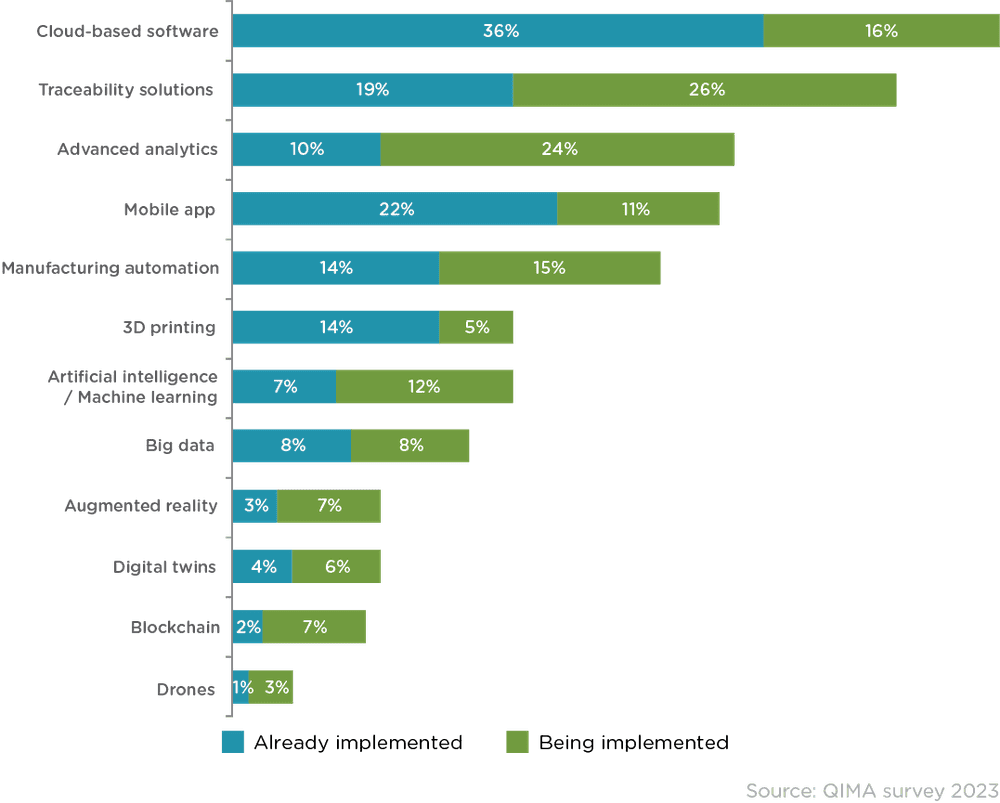

Dans l'enquête H1 2023 de QIMA, la visibilité de la chaîne d'approvisionnement a été citée comme l'une des principales raisons d'investir dans la numérisation, les solutions de traçabilité figurant parmi les trois technologies de chaîne d'approvisionnement les plus populaires (déjà mises en œuvre et/ou en cours de mise en œuvre par 45 % des personnes interrogées).

Fig. E1. "Votre entreprise est-elle soumise à une législation ESG ? (selon la localisation du siège du répondant)

Fig. E2. "La conformité des fournisseurs a-t-elle un impact plus important sur vos décisions d'approvisionnement aujourd'hui qu'il y a 12 mois ?" (selon la localisation du siège du répondant, indépendamment du fait que le répondant soit ou non dans le champ d'application de la législation ESG)

Fig. E3. "Parmi les technologies suivantes, quelles sont celles que votre entreprise a déjà mises en œuvre / prévoit de mettre en œuvre dans votre chaîne d'approvisionnement ?

La Chine reste profondément imbriquée dans les chaînes d'approvisionnement de l'Occident

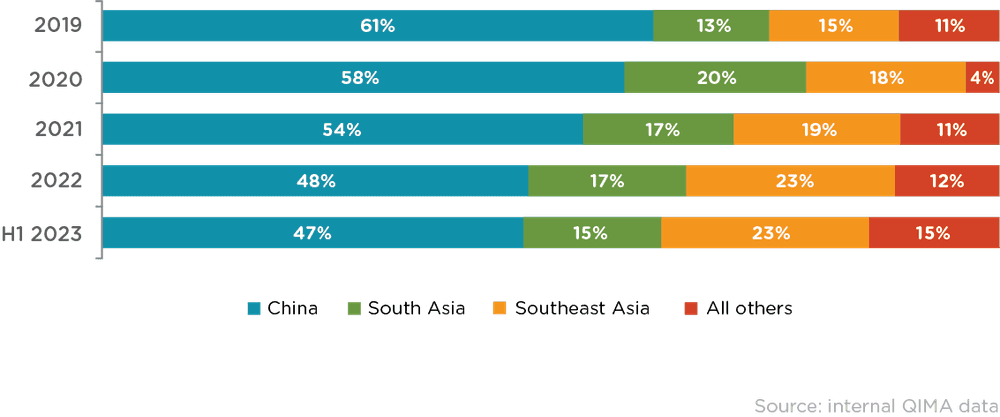

Après la promesse d'un Après la promesse d'un retour en force au premier trimestreSelon les données de QIMA, le sourcing en Chine est resté sur une tendance à la hausse tout au long du premier semestre de l'année, bien qu'avec un rythme de croissance lent. Globalement, la demande d'inspections et d'audits en Chine a augmenté de 3,5 % en glissement annuel au deuxième trimestre 23, derrière la prévision de croissance révisée de la Chine pour 2023 de 5,6 %.

Comme auparavant, les régions émergentes ont été les principaux moteurs de cette croissance, la demande d'inspection et d'audit émanant d'entreprises basées en Amérique latine et en Asie ayant augmenté de 13 % en glissement annuel et de 27 % en glissement annuel, respectivement, alors que la demande émanant d'acheteurs occidentaux est restée stable au cours de la même période.

Sans minimiser l'importance des marchés de consommation nationaux des régions émergentes, il convient de noter que bon nombre des pays qui enregistrent actuellement une forte hausse de l'approvisionnement auprès de la Chine reçoivent également de nouveaux volumes d'affaires de la part d'acheteurs mondiaux qui se sont détournés de la Chine pour leurs achats. Cela suggère que malgré les efforts à long terme des marques américaines et européennes pour réduire leur dépendance à l'égard de la Chine, le géant manufacturier reste profondément imbriqué dans les chaînes d'approvisionnement occidentales, étant un fournisseur clé de matières premières, de composants et de produits intermédiaires pour d'autres marchés d'approvisionnement en Asie, ainsi que pour les sites de délocalisation proches des États-Unis au Mexique et dans d'autres parties de l'Amérique latine.

Les tendances de l'approvisionnement en Asie du Sud-Est sont positives, mais la croissance varie d'un pays à l'autre

En attendant, 2023 s'avère prometteuse pour le sourcing en Asie du Sud-Est, les données de QIMA montrant une expansion constante de la demande d'inspection et d'audit dans la région, ainsi qu'un intérêt soutenu de la part des acheteurs occidentaux. La part combinée des marchés d'approvisionnement de l'Asie du Sud-Est dans les portefeuilles d'achat des marques basées aux États-Unis et dans l'Union européenne n'a cessé de croître et, au premier semestre 2023, elle représentait presque la moitié de celle de la Chine (contre un tiers en 2020).

Les taux de croissance, cependant, varient à travers la région, avec le sourcing du Vietnam connaissant un ralentissement H1 2023 par rapport à certains voisins; les facteurs contributifs comprennent les obstacles bureaucratiques croissants liés à la campagne anti-graft en cours au Vietnam, et une récente série de pannes d'électricité. Les données de QIMA sur la demande d'inspection et d'audit du Vietnam au T2 2023 montrent une expansion de +6% en glissement annuel au niveau mondial, et de +5% en glissement annuel pour les acheteurs des États-Unis et de l'UE, par rapport à une croissance plus rapide affichée par certains autres acteurs de la région.

Fig. S1. Principaux marchés d'approvisionnement des acheteurs américains et européens, par part

Nearshoring vs. Reshoring : Les acheteurs de l'UE tirent parti des deux, tandis que les marques américaines préfèrent s'approvisionner auprès de leurs voisins

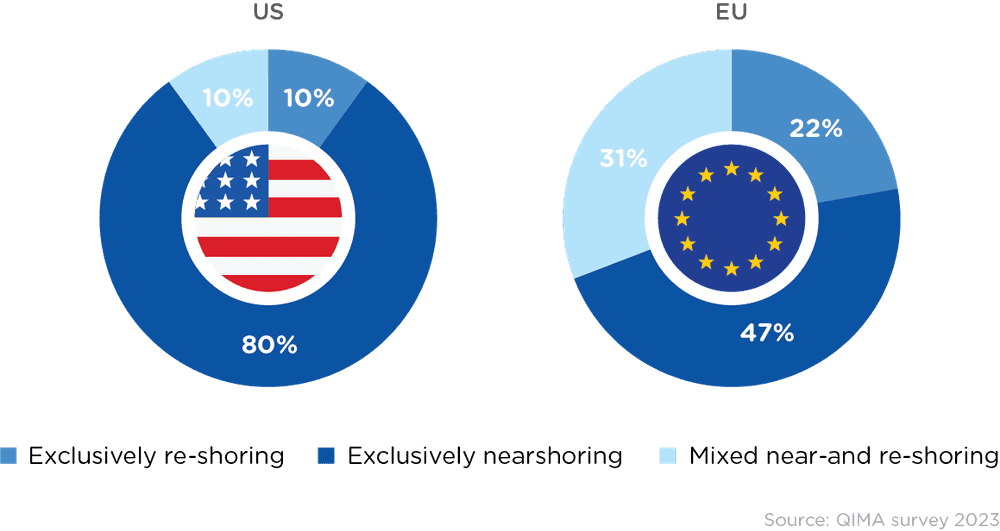

Les marques du monde entier continuent de miser sur le nearshoring et le reshoring dans le cadre de leurs stratégies d'approvisionnement, mais les acheteurs européens et américains adoptent des approches différentes lorsqu'il s'agit de rapprocher une partie de leurs activités de leurs marchés de consommation respectifs.

Les acheteurs américains préfèrent massivement le nearshoring au reshoring comme alternative à l'approvisionnement à l'étranger, avec seulement 20% déclarant avoir acheté davantage dans leur pays d'origine au cours des 12 derniers mois, selon l'enquête H1 2023 de QIMA. Pendant ce temps, les entreprises basées dans l'UE favorisent une approche plus flexible, en utilisant une combinaison de sourcing dans la région d'origine et d'achat dans les régions voisines pour raccourcir leurs chaînes d'approvisionnement. Les données H1 2023 de QIMA sur la demande d'inspection et d'audit des acheteurs basés dans l'UE montrent une expansion à deux chiffres dans les pays d'Europe centrale et orientale, ainsi qu'une hausse constante dans les pays d'Europe occidentale, y compris l'Italie, l'Allemagne, le Portugal et l'Espagne.

Parmi les moteurs du reshoring européen figurent la poursuite du désengagement progressif de la Chine en raison des tensions géopolitiques et la volonté actuelle d'accroître l'autosuffisance de l'UE en matière de composants électroniques. Entre-temps, les marchés européens du textile et de l'habillement dépendent encore fortement des fournisseurs de la Méditerranée et du Moyen-Orient: Les données du QIMA montrent que la demande d'inspection et d'audit des acheteurs de l'UE dans la région a augmenté de 22% en glissement annuel au cours du deuxième trimestre 2023.

Figure N1 : "Avez-vous commencé à acheter ou augmenté vos achats auprès de fournisseurs de votre pays ou région d'origine au cours des 12 derniers mois ?"

À l'aube de l'ère de l'ESG obligatoire, la transparence de la chaîne d'approvisionnement est la voie à suivre

Après la courbe d'apprentissage abrupte de ces dernières années, les entreprises dotées de chaînes d'approvisionnement mondiales ont appris à mieux naviguer dans le changement - juste à temps pour relever les nouveaux défis posés par le durcissement des réglementations ESG. Aujourd'hui plus que jamais, la transparence et la traçabilité de bout en bout sont essentielles pour gérer les risques de la chaîne d'approvisionnement dans un monde où l'approvisionnement responsable devient rapidement non optionnel.

Contact presse

Courriel : press@qima.com